Hvordan kan du investere i obligasjoner?

Investering i obligasjoner kan være interessant for en investor som ønsker en relativt trygg investering. I denne artikkelen diskuterer vi hvordan du kan tjene penger med obligasjoner. I denne nybegynnerveiledningen for obligasjonsinvestering lærer du alt du trenger å vite for å starte!

Hva er obligasjoner?

Obligasjoner er lån utstedt av for eksempel et selskap eller en stat. Når du kjøper en obligasjon, låner du ut penger til den organisasjonen. Til gjengjeld vil du vanligvis motta renter. Denne renten kalles også kupongrente.

Hvordan kan du investere i obligasjoner?

Vurderer du en investering i obligasjoner, men vet ikke hvordan du gjør det?

Da kommet du til å like deg på denne siden. Her skal vi gi det kort og god informasjon om de forskjellige måtene du kan investere i obligasjoner på.

Hvordan kan du kjøpe obligasjoner?

Den mest direkte måten å investere i obligasjoner er å bare kjøpe dem. Du kan kjøpe obligasjoner ved å bruke en nettmegler. En nettmegler er et mellomledd som kan kjøpe og selge finansielle verdipapirer for deg.

En av de beste nettmeglerne der du kan kjøpe obligasjoner er DEGIRO. Hos DEGIRO er transaksjonsgebyrene relativt lave, så du kan også dra nytte av obligasjoner med mindre investerings summer. Ønsker du prøve mulighetene? Da kan du bruke knappen nedenfor for å åpne en gratis konto med DEGIRO:

Det er enkelt å kjøpe en obligasjon gjennom DEGIRO. Via søkefeltet velger du først obligasjonen du vil kjøpe. Etter at du har funnet obligasjonen du vil investere i, kan du legge inn en markedsordre. Med en markedsordre kjøper du obligasjonen direkte til beste tilgjengelige pris. Vil du bare kjøpe obligasjonen til en bestemt pris? Da må du bruke en limit-ordre.

Abonnere på obligasjoner

Ikke alle obligasjoner er omsettelige gjennom en aksjemegler. Mange obligasjoner utstedes direkte av en institusjon for å skaffe penger. For eksempel kan en eiendomsutvikler utstede obligasjoner for å skaffe nok penger til et nytt byggeprosjekt.

Når dette er tilfelle du registrerer deg for et nytt obligasjonslån. Når du gjør dette, vil du motta antall obligasjoner du vil kjøpe til tilbudsprisen. Gjør ytterligere undersøkelser når du abonnerer på obligasjoner fra en ukjent part eller firma. Når firmaet bak obligasjonen går konkurs, vil også du miste alle pengene som er satt inn på obligasjonen. Derfor er det viktig å undersøke motparten grundig.

Investering i ETF-er

Selv med obligasjoner kan det være lurt å diversifisere så mye som mulig. Du kan gjøre dette ved å kjøpe ETF-er eller børshandlede fond. Dette er fond som investerer pengene til investorer i en samling av obligasjoner. Dette lar deg kjøpe et utvalg obligasjoner direkte med en relativt liten sum penger. Når du kjøper en ETF, er det viktig å undersøke om det er tilstrekkelig diversifisering på tvers av obligasjoner. Ikke alle ETF-er kjøper forskjellige obligasjoner.

Den beste nettmegleren å investere i ETF er eToro. Hos eToro betaler du ikke provisjon når du investerer i ETF-er. Dette gjør at du kan oppnå høyere avkastning. Bruk knappen nedenfor for å åpne en gratis demo-konto direkte:

I hvilke europeiske obligasjonsfond kan du investere i?

- iShares Core € Govt Bond UCITS ETF: Dette fondet følger avkastningen på statsobligasjoner fra land innenfor eurosonen

- De Think iBoxx Government Bond UCITS ETF (TGBT): Dette fondet følger statsobligasjoner, totalt 25. Målet er å følge Market iBoxx EUR Liquid Sovereign Diversified 1-10 Index.

- De Think iBoxx AAA-AA Government Bond UCITS ETF (TAT): Dette fondet følger også statsobligasjoner, men denne gangen med minst AA-rating. Målet med fondet er å følge Markit iBoxx EUR Liquid Sovereign Capped AAA-AA 1-5 Index.

- De Think iBoxx AAA-AA Government Bond UCITS ETF (TAT): Denne ETFen følger statsobligasjoner, men denne gangen med minst AA-rating. Målet med fondet er å følge Markit iBoxx EUR Liquid Sovereign Capped AAA-AA 1-5 Index.

Fond som investerer i bedriftsobligasjoner

- iShares € Aggregate Bond UCITS ETF (IEAG): Dette fondet følger stats obligasjoner og bedrifts obligasjoner utested i euro som blir sett på som relativt trygge.

- De iShares Core € Corp Bond USCITS ETF (IEAA): Dette fondet følger godt rangerte obligasjoner som er utstedt I euro.

Amerikanske obligasjoner

De iShares $ Treasury Bond 1-3yr UCITS ETF (LBTE): Dette fondet er I dollar og inkluderer Amerikanske statsobligasjoner med en varighet på ett til tre år.

Hvordan tjener du penger med obligasjoner?

Når du investerer i obligasjoner, vil du åpenbart oppnå en positiv avkastning. Det er to måter du kan tjener penger på obligasjoner

1: Prisendringer

Prisene på obligasjoner svinger konstant. De fleste obligasjoner er fritt omsettelige, og tilbud og etterspørsel skaper en markedspris. Kjøper du obligasjonen til rett tid, kan du oppnå en positiv avkastning ved å selge den til en høyere pris.

2: Rentebetalinger

På de fleste obligasjoner vil du motta rentebetalinger. Med jevne mellomrom vil du motta en fast rente. Når du investerer penger i obligasjoner, kan du dermed bygge opp en fast og ganske sikker inntekt fra investeringene dine. Alternativt kan du gjøre dette ved å investere i aksjer som utbetaler utbytter.

Hvordan fungerer obligasjoner?

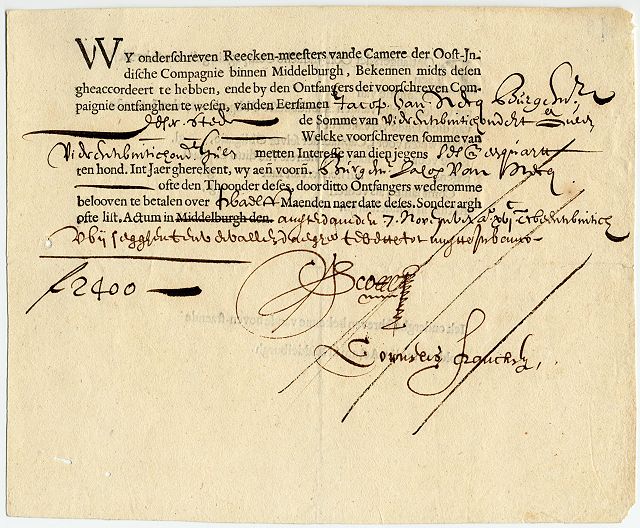

Obligasjoner er en smart måte for selskaper og myndigheter å skaffe penger. Allerede i 1624 utstedte det nederlandske vann-styret den første obligasjonen til en verdi av 1200 nederlandske gylden. Selv nå mottar eierne av denne evige obligasjonen jevnlig en mengde renter. Grunnprinsippet for obligasjonen har endret seg lite gjennom årene.

Når et selskap ønsker å skaffe penger, skriver de ut en obligasjon. Obligasjoner kan utstedes over forskjellige tidsperioder. Varigheten angir etter hvor mange år lånebeløpet skal tilbakebetales. Hvis løpetiden er 10 år, vil du få tilbake det totale beløpet på slutten av de ti årene.

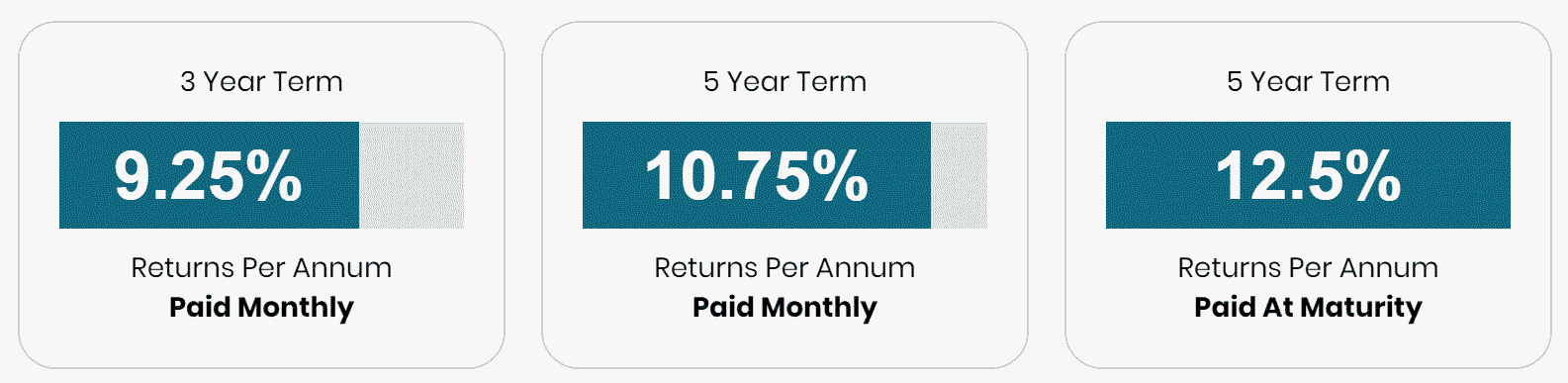

Rentene kan variere mye. Ikke hver obligasjon vil betale samme prosentandel av renter. Øyeblikkene der det betales renter varierer også. Til slutt bestemmer utsteder markedsverdien av obligasjonen. Dette skjer ikke alltid til obligasjonens nominelle verdi. Den nominelle verdien er innløst beløp ved slutten av løpetiden. Alternativene er:

- På nivå: til 100% av nominell verdi

- Under par: utstedt for mindre enn 100% av nominell verdi

- Over par: utested for mer en 100% av nominell verdi

Hvor høy er renten på en obligasjon?

Companies and governments can determine how much interest they give on a bond. However, if they provide an unattractive interest rate, no one will buy the bond. The interest rate will therefore always depend on the situation of the market. Below, we discuss three factors that influence the interest rate on bonds.

Bedrifter og myndigheter kan bestemme hvor mye renter de gir på en obligasjon. Imidlertid, hvis de gir en dårlig rente, ønsker ingen kjøpe obligasjonen. Rentesatsen vil derfor alltid avhenge av markedssituasjonen. Nedenfor diskuterer vi tre faktorer som påvirker renten på obligasjoner.

Markedsrenten

Sentralbankene bestemmer markedsrenten som bankene kan låne penger på. Denne renten bestemmer da indirekte hvor mye renter folk får på sparekontoen sin. Når markedsrenten er høy, må renten på en obligasjon være enda høyere. Tross alt er obligasjoner investeringsprodukter med en viss risiko. Hvis derimot renten er lav, så vil også renten på obligasjoner være lavere.

Lånets varighet

Når du går i banken og vil låne penger, øker renten når du vil gjøre dette over lengre tid. Tross alt er det større sjanse for at renten vil stige i mellomtiden, og da har långiveren en ulempe. Det samme prinsippet gjelder obligasjoner. Når løpetiden er lengre, vil du motta en høyere rente. Bare i den eksepsjonelle situasjonen med en omvendt rentekurve, er dette ikke tilfelle.

Kredittvurdering

En siste viktig faktor for å bestemme renten på en obligasjon er kredittvurderingen. Det er alltid en liten sjanse for at motparten ikke vil kunne betale tilbake lånebeløpet. For noen obligasjoner er denne risikoen liten: tenk for eksempel på obligasjoner utstedt av regjeringen. Bedriftsobligasjoner er derimot mer risikofylte. Obligasjoner med lavere kredittvurdering har høyere rente. På denne måten kompenseres du for høyere risiko.

Hvordan bestemmes prisen på en obligasjon?

Obligasjoner handles på børsen til markedspris. Denne prisen er forskjellig fra prisen obligasjonene opprinnelig ble utstedt til. Det som gjør en obligasjon attraktivt, avhenger sterkt av markedsrenten.

Når markedsrenten stiger, faller prisene på utestående obligasjoner. De nye obligasjonene som utstedes er da mer attraktive fordi renten på dem er høyere.

Hvis markedsrenten derimot faller, stiger prisene på de utestående obligasjonene. Nåværende obligasjoner betaler da mer renter enn obligasjonene som for øyeblikket utstedes. Du vil da motta en høyere årlig rentebetaling enn markedsrenten.

Den løpetid har også en rolle i hvor sterkt prisene på obligasjoner svinge. Hvis løpetiden er lengre, vil obligasjonsprisen bevege seg mer når markedsrenten endres. Tross alt er innflytelsen fra renteendringen sterkere i så fall. Med lengre løpetid betales en høyere eller lavere rente periodisk i lengre tid.

Hva er risikoen ved å investere I obligasjoner?

Investering i obligasjoner innebærer de nødvendige risikoene. De viktigste risikoene ved å investere i en obligasjon er renterisiko, gjeldsrisiko og markedsrisiko. La oss ta en kort titt på hva disse typene risiko er.

Renterisiko

Renterisiko er risikoen for at markedsrentene stiger. Renten på en obligasjon forblir den samme gjennom hele løpetiden. Når markedsrenten stiger, blir obligasjonen mindre attraktiv. Som et resultat vil prisen på obligasjonen falle. Avkastningen på investeringen din reduseres.

Gjeldsrisiko

Gjelds- eller motpartsrisikoen er knyttet til kredittverdigheten til utstederen av obligasjonen. I det usannsynlige tilfellet at motparten går konkurs, kan du miste hele beløpet på innskuddet ditt. Heldigvis skjer dette sjelden, spesielt med de tryggere obligasjonene.

Markedsrisiko

Avhengig av markedssituasjonen kan etterspørselen etter obligasjoner synke. Dette skjer for eksempel når andre investeringsprodukter gir en høyere avkastning i gjennomsnitt. Når det er mindre etterspørsel etter obligasjoner, vil prisen falle.

Hvilke kategorier obligasjoner eksisterer?

Det finnes forskjellige typer obligasjoner. Ikke alle typer obligasjoner er like risikable. Vi kan dele obligasjoner i:

- Statsobligasjoner: disse obligasjonene er utstedt av land

- Bedriftsobligasjoner: disse obligasjonene utstedes av et selskap

- High yield obligasjoner: dette er obligasjoner fra selskaper som ikke er kredittverdige og har høyere renter som et resultat av det.

- Gjeld i vekstmarkeder: obligasjoner fra selskaper og regjeringer fra fremvoksende land.

Statsobligasjoner har liten eller ingen risiko, mens gjeld i vekstmarkedet har høy risiko. Forskjellene i interessen du får er derfor store. På de tryggeste obligasjonene må du noen ganger betale renter, mens på de mest risikable obligasjonene kan du motta så mye som 9 eller 10 prosent renter per år.

Du kan lese kredittverdigheten til en obligasjon ved å se på karakteren. Rangeringen indikerer hvor kredittverdig en obligasjon er. Bedrifter som Standard & Poor's og Fitch angir med bokstaver hvor kredittverdig en obligasjon er. Obligasjoner med vurdering “AAA” er de tryggeste og obligasjoner med vurdering “D” er veldig risikable. Før du investerer i en obligasjon, er det lurt å sjekke kredittverdigheten til obligasjonen.

Hvilke typer obligasjoner er det?

De fleste investerer i obligasjoner med fast avkastning. Med denne typen obligasjoner mottar du med jevne mellomrom faste rentebetalinger. Imidlertid kommer obligasjoner i alle former og størrelser. La oss se på noen andre typer obligasjoner du kan investere i.

Konvertible obligasjoner

Denne typen obligasjoner er utstedt av et selskap. Med en konvertibel obligasjon vil du som investor ikke motta pengene dine på slutten av løpetiden. I stedet får du et fast antall aksjer per obligasjon. Det er spesielt interessant å investere i konvertible obligasjoner når du har stor tillit til aksjekursen i selskapet.

Nullkupongobligasjon

Denne typen obligasjoner betaler ikke renter. Prisen for denne typen obligasjoner er derfor lavere enn beløpet du mottar på slutten av løpetiden. Avkastningen består da av forskjellen mellom kjøpesummen på obligasjonen og beløpet du mottar på utløpsdatoen.

Ansvarlig obligasjoner

Ansvarlige obligasjoner er mer risikofylte enn 'normale obligasjoner'. Med en ansvarlig obligasjon mottar du bare pengene dine i tilfelle et selskaps konkurs etter at alle normale obligasjonseiere har mottatt pengene sine. For denne høyere risikoen får du vanligvis en høyere rente.

Indeksbaserte obligasjoner

Med denne typen obligasjoner beveger renten seg med inflasjonen. Som et resultat er risikoen for investoren noe lavere. Imidlertid betales du som investor for å ta risiko. Avkastningen vil derfor være lavere med denne typen obligasjoner.

Flytende rente obligasjoner

Renten er ikke fast for denne typen obligasjoner. For eksempel kan renten bevege seg med markedsrenten. Vær nøye med når du kjøper denne typen obligasjoner og undersøk om det er sannsynlig at renten vil bevege seg i riktig retning. Hvis dette ikke er tilfelle, er det bedre å kjøpe en annen obligasjon.

Spekulere med obligasjoner

Obligasjoner har ofte et trygt image. Dette trenger absolutt ikke være tilfelle. For den mer eventyrlystne investoren er det obligasjoner med høy avkastning eller søppel obligasjoner. Med en vurdering under BBB er risikoen for konkurs mye høyere. Som investor vil du motta en mye høyere rente prosent for disse farligere typer obligasjoner.

Før du investerer i disse typer risikofylte obligasjoner, er det viktig å undersøke selskapet nøye. Når alt kommer til alt, når virksomheten går konkurs, kan du miste hele investeringen.

Hvorfor kjøper folk obligasjoner med negativ avkastning?

I dag eksisterer det også obligasjoner med negativ avkastning. Du må betale penger for å holde en obligasjon. Investorer kjøper fortsatt denne obligasjonen fordi de forventer at renten vil falle enda lenger. Prisen på disse obligasjonene vil da øke, noe som gjør det fortsatt mulig å oppnå en positiv avkastning. Imidlertid ville jeg aldri investere i noe som krever at jeg betaler penger. Jeg vil heller investere pengene mine i noen risikofylte aksjer i stedet.

Eksempel på utviklingen i obligasjonsmarkedet

Ved å bruke et eksempel viser vi hvordan investering i obligasjonsmarkedet fungerer. I det første eksemplet ønsker vi å kjøpe en obligasjon fra et fiktivt selskap. Rentesatsen er 5%. Vi kjøper obligasjonen og mottar en rentebetaling på 5% hver måned. Etter at vi har kjøpt obligasjonen, blir det publisert noen negative nyheter: selskapet ser ut til å være nesten konkurs. Folk selger obligasjonene sine masse fordi de er redde for å miste hele investeringen.

Til tross for at folk selger obligasjonene, mottar vi fortsatt 5% rente hver måned. Til slutt klarer selskapet å gjenopprette, og på slutten av løpetiden får vi tilbake beløpet vi opprinnelig investerte.

I det andre eksemplet kjøper vi obligasjoner under koronakrisen. Vi bestemmer oss for å investere i statsobligasjoner, da det er mye usikkerhet. Sentralbankene senker renten, så du forventer at renten på obligasjonene faller. Dette viser seg imidlertid annerledes. Folk er redde for utfallet av krisen, noe som fører til at renten på obligasjonene øker kraftig. Vi kjøper statsobligasjoner med høyere rente, og håper å oppnå god avkastning på dette i fremtiden.

Som du kan se, er det mange faktorer som spiller en rolle når du investerer i obligasjoner. Prisen på en obligasjon er absolutt ikke den eneste faktoren som er viktig. Renten du får på obligasjonen kan også være et viktig hensyn. Når renten er høy, kan du bruke obligasjoner til å bygge opp en fin fast inntekt

Sørg for tilstrekkelig diversifisering

Et viktig tips når du investerer i obligasjoner er å sikre tilstrekkelig diversifisering. Når du kjøper obligasjoner fra selskaper, er det lurt å gjøre dette i forskjellige sektorer. En stigende oljepris kan for eksempel være gunstig for et selskap som Shell og katastrofalt for et selskap som Air France-KLM. Prisene på obligasjoner på Shell kan stige mens prisene til et selskap som Air France-KLM faller. Det anbefales også å diversifisere mellom forskjellige investeringsprodukter. Når obligasjoner gjør det bra, fungerer aksjer ofte dårligere. Dette gjelder også omvendt. Ved å investere i både aksjer og obligasjoner, sikrer du en mer stabil og sikker avkastning. Vil du vite mer om å investere i aksjer? Les vår artikkel om dette emnet:

Hva er fordelene med å investere I obligasjoner?

Investering i obligasjoner kan være fordelaktig av flere grunner. La oss se hva de største fordelene med obligasjoner er:

Det er relativt trygt

Obligasjoner er en relativt trygg investering. Prisen på en obligasjon beveger seg ofte mindre sterkt enn prisen på en aksje. Videre, selv om prisen er lavere, vil du fortsatt motta samme mengde renter.

Du får en inntekt

På obligasjoner vil du motta en periodisk betaling i renter. Dette lar deg bygge opp en ekstra inntekt som du kan gjøre fine ting med igjen.

Diversifisering

Ved å investere i obligasjoner kan du spre risikoen for hele investeringsporteføljen din. Aksjer gir bedre ytelse på lang sikt. Dette trenger imidlertid absolutt ikke være tilfelle på kort sikt. Ved å også investere i obligasjoner reduserer du volatiliteten i den totale porteføljen din.

Er det fornuftig å investere i obligasjoner?

Hvorvidt det er lurt å investere i obligasjoner, avhenger sterkt av din personlige situasjon. Obligasjoner er et relativt trygt og defensivt investeringsprodukt. Obligasjoner er derfor mer populære for eldre investorer. Når pensjonisten nærmer seg og tidshorisonten er kortere, vil du ha en fast sum penger til din disposisjon. Ved å investere i obligasjoner er du nesten sikker på at du får tilbake et visst beløp på slutten av løpetiden.

Aksjekursene svinger imidlertid kraftig. Det er derfor overhodet ikke sikkert at du vil få tilbake investeringsbeløpet om noen år. Derfor er aksjer mer egnet for investorer som har tid. Over lengre tid gir aksjer mye bedre enn obligasjoner.

Derfor bør du selv vurdere i hvilken grad du er villig til å ta risiko. Hvis du har mer tid og vil ta mer risiko, kan du investere en større del av pengene dine i aksjer.

Strategi: en obligasjon stige

Når du bestemmer deg for å investere i obligasjoner, kan det være interessant å bygge opp en obligasjon stige. Du investerer deretter pengene dine i obligasjoner med forskjellig løpetid. Du kan investere en del av pengene dine i en obligasjon som utløper over 5 år og en annen del i en obligasjon som utløper over 10 år.

Når markedsrenten stiger, forhindrer dette at alle pengene dine blir fanget i samme obligasjon over lengre tid. Etter 5 år kan du investere deler av pengene dine et annet sted.

Hvordan kan du trygt investere i obligasjoner?

Å investere er selvfølgelig aldri helt trygt. Når alt kommer til alt, som investor får du betalt for å ta risiko. Likevel, hvis du tar en smart tilnærming, kan du investere mye tryggere i obligasjoner.

Det er viktig å først velge en god aksjemegler for å kjøpe obligasjoner. Ikke invester med useriøse selskaper: Hvis du gjør dette, er det en sjanse for at du mister hele beløpet av investeringen til en skurk. I vår oversikt over nettmeglere kan du umiddelbart se hvor du kan investere med de beste vilkårene.

Det er også viktig å undersøke kredittverdigheten til selskapet riktig. Hvis et selskap har en god score, er dette allerede en god indikasjon for en trygg investering. Grav imidlertid litt dypere og undersøk hva partiet bak obligasjonen gjør. Rangering selskaper gjør også feil. Et godt eksempel på dette er deres positive rangeringer for pantelånene som til slutt forårsaket kredittkrisen i 2008.

Video: Hva er obligasjoner?

Hvilke obligasjoner er interessante?

Dette er et spørsmål vi ikke kan svare direkte på. Hvis du er villig til å ta store risikoer, kan en investering i en obligasjon med høy avkastning være interessant. Hvis du leter etter en veldig trygg investering, kan du vurdere å investere i en statsobligasjon.

I alle fall er det lurt å utføre skikkelig undersøkelse av markedssituasjonen. Forutsi først hva du tror vil skje med markedsrenten. Tross alt har markedsrenten en sterk innflytelse på prisene på obligasjoner.

Når du tenker at markedsrenten kommer til å falle, er det enda mer interessant å kjøpe obligasjoner. Hvis du tror at markedsrenten kommer til å stige, kan det være bedre å vente en stund før du kjøper obligasjoner.

Hva er forskjellen mellom obligasjoner og aksjer?

Obligasjoner og aksjer er de mest kjente investeringsproduktene der ute. Ikke alle forstår forskjellen mellom en obligasjon og en aksje. Når du kjøper en aksje, blir du umiddelbart medeier i selskapet. Du kan delta på generalforsamlingen, og du har rett til å motta en del av overskuddet i form av utbytte.

Når du kjøper en obligasjon, er du ikke medeier i selskapet men du eier gjelden til selskapet. Derfor er du ikke velkommen på selskapets møter, og du mottar ikke noe utbytte. Men du har bare rett til rentebetalinger, og på slutten av løpetiden løper obligasjonen automatisk ut. I tilfelle konkurs har du imidlertid rett til penger før aksjonærene mottar dem. Dette gjør en obligasjon mindre risikabel.